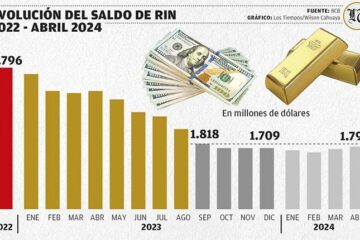

Los bonos soberanos de Bolivia más líquidos con vencimiento en 2028 se negocian en torno a los 70 centavos de dólar, el nivel más bajo desde que se vendieron en 2017, mientras que las Reservas Internacionales Netas (RIN) en divisas se desploman a un mínimo de 15 años, reportó hoy www.bloomberglinea.com desde Buenos Aires.

El portal señala que los títulos de deuda perforaron los niveles mínimos de la pandemia ante la caída de las RIN. Analistas en Bolivia advierten que esto es una mala señal para una futura emisión de bonos soberanos.

Según el análisis del portal financiero especializado, los bonos bolivianos han generado pérdidas de casi un 7% este año, el tercer peor desempeño en el mundo en desarrollo después de Ecuador, un incumplidor en serie, y Ucrania que está devastada por la guerra, según un índice de Bloomberg,

“El panorama es alarmante”, dijo Luis Pratto, economista de Torino Capital LLC. “Se observa un elevado déficit fiscal, una reducción gradual de reservas internacionales y por otra parte un tipo de cambio fijo cada vez menos sostenible”.

El análisis señala que impulsada por las exportaciones de gas natural principalmente a Brasil y Argentina, Bolivia contaba con 15.500 millones de dólares de RIN en 2014, que eran equivalentes a casi la mitad del PIB. El total cayó a 3.500 millones de dólares y el descenso continuará a medida que Argentina aumente la producción local, alerta Bloomberg.

El expresidente del Banco Central de Bolivia (BCB) Juan Antonio Morales explicó que este descenso en el valor de los bonos soberanos, no significa otra cosa que si su momento algún inversionista compró los títulos en 100 dólares, ahora estos sólo valen 70 dólares.

Para la exautoridad monetaria, esta es una señal complicada para el país porque la próxima emisión de bonos que se pretenda realizar ya no tendrá las mismas condiciones ventajosas de los años 2012, 2013 y 2017.

“A Bolivia le será cada vez más caro acceder a la colocación de bonos soberanos en el mercado internacional de capitales, no habrá mucho interés de los inversionistas, a no ser que los compren barato”, apuntó Morales.

El proyecto de Ley del Presupuesto General del Estado 2023 contempla la emisión de bonos de deuda en el extranjero por hasta 2.000 millones de dólares.

“Se autoriza al Ministerio de Economía y Finanzas Públicas, en representación del Estado Plurinacional de Bolivia, celebrar operaciones de deuda pública en los mercados de capital externos por un monto de hasta $us 2.000.000.000 o su equivalente en otras monedas, para apoyo presupuestario y/o manejo de pasivos”, señala la norma.

El documento agrega que “la operación financiera podrá o no concretarse en función a la situación de los mercados de capital externos y/o la necesidad de financiamiento del Tesoro General de la Nación”.

Evalúan riesgos

El analista financiero Jaime Dunn sostuvo que el precio de bonos estaba anteriormente en 71,5 dólares, ahora volvieron a bajar en las últimas semanas por la noticia de la caída de las RIN y muchos inversionistas prefirieron liquidar los títulos que tenían en su poder con este menor valor.

El Gobierno debe tener claro, dijo, que cuando se realiza una emisión, la situación económica del país es evaluada de forma permanente por los inversionistas institucionales (fondos de inversión, bancos, empresas de seguros, gente especializada en mercados de capital), quienes ante la mínima percepción de que algo no funciona, toman decisiones y especulan.

Aseguró que el descenso en el valor de los bonos afecta a quienes compraron los títulos, pero también al país. “Esto significa que si el país quiere emitir bonos cuando hay esta volatilidad y las tasas de rendimiento suben, pone bajo presión y los nuevos bonos tendrán que tener una tasa de interés más alta para atraer interés”, precisó.

Esto a no ser, dijo, que una nueva emisión sea para reprogramar los vencimientos, situación en la que el Gobierno puede ofrecer una mejor tasa. “Eso sería un fracaso, porque no se estaría obteniendo recursos nuevos, es lo mismo que se hizo con la última colocación”, precisó.

Aclaró que el principal problema es que se tendrá que para una tasa más alta si se hace una nueva emisión, pero no existe ningún posible problema de “default”.

En agosto vencerá el pago de 180 millones de dólares, pero no es un monto elevado y una siguiente cancelación fuerte será en 2026, remarcó.

Dunn explicó que las Administradoras de Fondos de Pensiones (AFP), empresas de seguros, y bancos como inversionistas institucionales han comprado estos bonos a un precio de alrededor de 100 centavos y van a vencer con ese precio cuando se termine de pagar. “Ahora están en 70 centavos porque hay algunos inversionistas que temen algún problema y lo venden ahora porque no quieren esperar. Pero las AFP, bancos, empresas de seguro van a esperar el vencimiento”, puntualizó.

Sin embargo, estos inversionistas deben registrar el precio actual de mercado y ya registraron una pérdida de casi 30% del valor. Esto porque la norma de valoración de la Autoridad de Fiscalización y Control en Pensiones y Seguros ( APS), ha hecho que las empresas de seguros y las AFP registren pérdidas y castiguen de forma contable.

Página Siete